Nous célébrons 5 années de rendements exceptionnels

Fonds alternatif d’obligations mondiales RP

Stratégie d’obligations liquides à toute épreuve

Le Fonds alternatif d’obligations mondiales RP (« FAOM ») est une stratégie obligataire alternative qui peut générer des rendements ajustés au risque attrayants et diversifier un portefeuille traditionnel tout en offrant une liquidité quotidienne. Le Fonds investit principalement dans des titres de créance de première qualité, émis par des sociétés et des institutions financières strictement dans les marchés développés.

Le focus constant du Fonds à exploiter les inefficacités des marchés obligataires développés, combiné à son bilan éprouvé, peut permettre aux investisseurs de :

- Améliorer les rendements absolus et ajustés au risque

- Préserver le capital durant les périodes de volatilité des taux d’intérêt

Diversifier les facteurs de risque des obligations traditionnelles et accroître la résilience du portefeuille

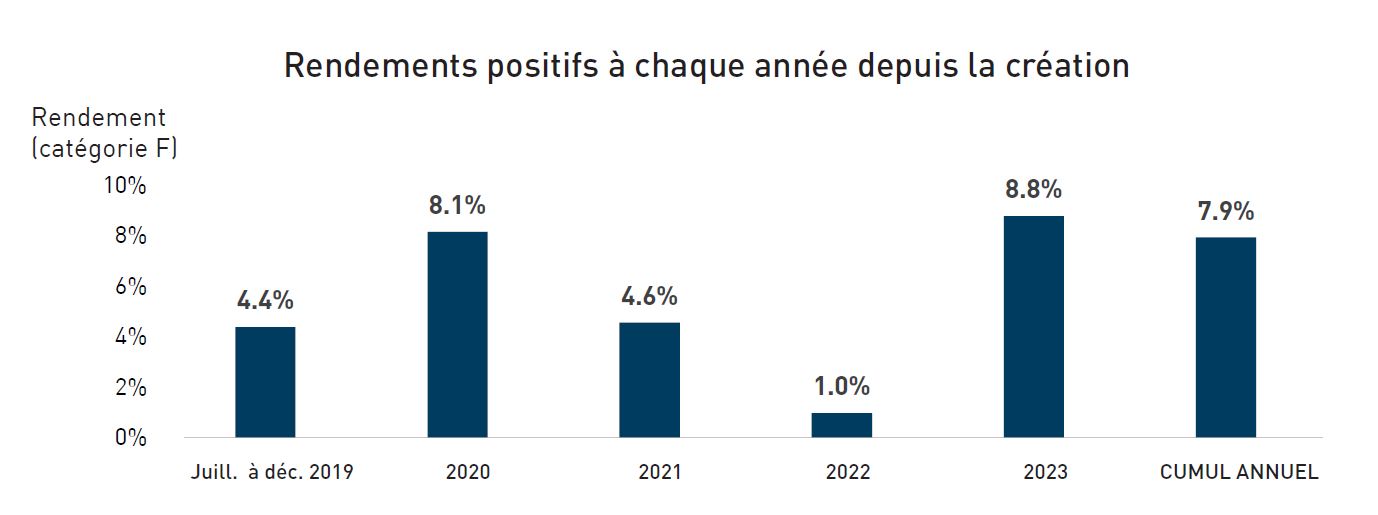

Les rendements illustrent notre approche de négociation active, qui permet à notre équipe de tirer parti de la nature idiosyncratique du crédit, démontrant ainsi la solidité du Fonds dans des conditions de marché volatiles.

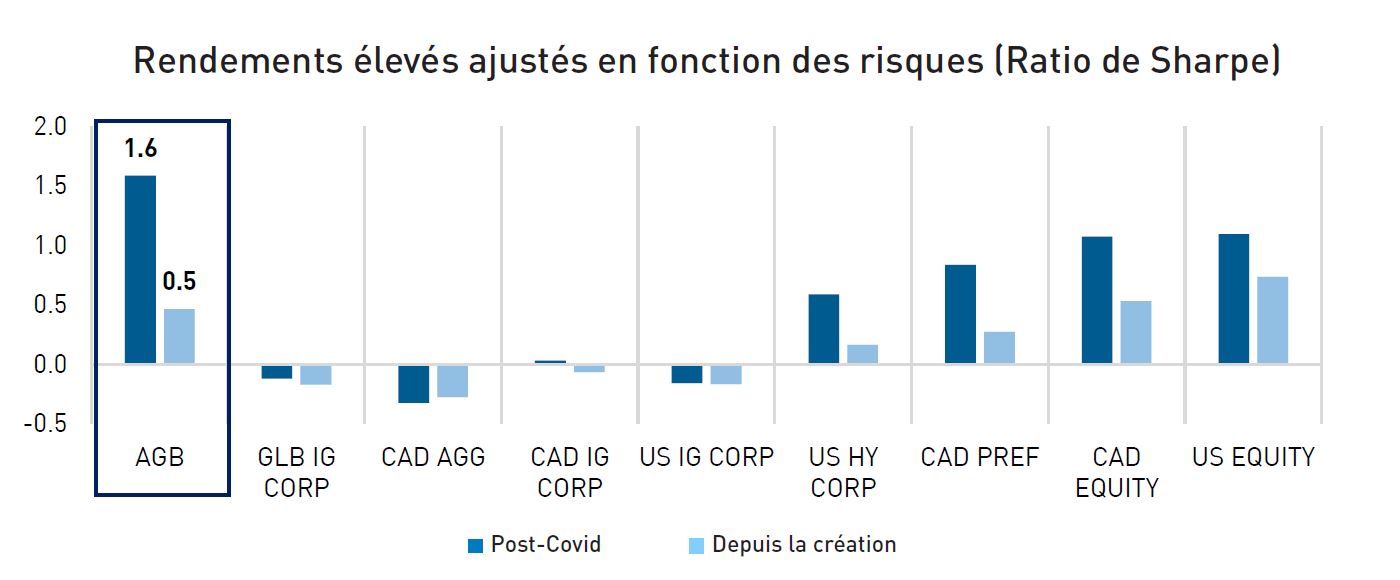

Le FAOM a également surclassé les obligations de sociétés traditionnelles de manière sophistiquée et ajustée au risque, en employant plusieurs couches de protection pour le portefeuille et en gérant de façon tactique l’exposition aux taux d’intérêt.

Source : RPIA. Données au 20 septembre 2024.

Source : RPIA, eVestment. Données au 31 août 2024. Taux sans risque = FTSE Canada 91-Day TBill Index. Post-Covid = après mars 2020. SI = juillet 2019.

Rendement historique du fonds

| Code du fonds: RPD210 | CUMUL ANNUEL | 1 an | 2 ans | 3 ans | 5 ans | DEPUIS LA CRÉATION |

|---|---|---|---|---|---|---|

| Fonds alternatif d’obligations mondiales RP (catégorie F) | 7,9% | 14,0% | 9,3% | 5,7% | 6,6% | 6,7% |

| Indice Bloomberg Global Corporate (couvert en CAD) | 4,7% | 11,0% | 6,5% | -1,5% | 0,8% | 1,2% |

| Moyenne du groupe de référence* | 6,4% | 10,3% | 7,0% | 2,8% | 4,0% | 3,9% |

Sources : RPIA, Bloomberg. Morningstar Direct. Données en date du 20/09/2024. Les rendements pour une période supérieure à 1 an sont annualisés. Depuis la création = depuis le 19 juillet 2019. La moyenne du groupe de référence est calculée à l’interne en fonction des fonds communs de placement à liquidité quotidienne, de catégorie F et en dollars canadiens dans la catégorie des fonds canadiens alternatifs axés sur les titres de créance.

Au-delà du « Coupon Clipping »

Le FAOM a le potentiel d'améliorer les portefeuilles obligataires traditionnels, tout en servant d'alternative à faible volatilité pour les actions. Il a recours à une stratégie hautement active qui s’appuie moins sur le « coupon clipping » par rapport aux stratégies d’obligations traditionnelles et gère son exposition à la volatilité des taux d’intérêt.

Moins sensible aux taux d’intérêt

Le FAOM est moins exposé à l'évolution incertaine des taux d’intérêt que les obligations traditionnelles et adopte une approche réfléchie fondée sur la valeur relative. Nous croyons que le FAOM est bien positionné pour continuer à générer des rendements ajustés au risque positifs dans divers environnements de marché à l’avenir.

Communiquez avec nous

Vous avez sélectionné {0} comme type d'investisseur. Est-ce correct?

RPIA

43 Hazelton Avenue

Toronto, Ontario M5R 2E3

Demandes de renseignements des conseillers: 647-776-2565 | [email protected]

Indices utilisés

Source: eVestment | CAD Aggregate: FTSE Canada Universe Bond | CAD IG Corporate: FTSE Canada All Corporate | Global IG Corporate: Bloomberg Global Aggregate Corporate Bond (CAD Hedged) | US IG Corporate: Bloomberg US Corporate Investment Grade (CAD Hedged) | US HY Corporate: Bloomberg US Corporate High Yield (CAD Hedged) | CAD Preferred: S&P/TSX Preferred Share | CAD Equity: S&P/TSX Composite | US Equity: S&P 500

Depuis la création du FAOM RP = 8/7/2019.

Informations importantes

Les investissements dans les fonds communs de placement peuvent donner lieu à des commissions, des commissions de suivi, des frais de gestion et d'autres frais. Veuillez lire les faits et le prospectus simplifié du fonds avant d'investir. Les taux de rendement indiqués comprennent les variations de la valeur unitaire et le réinvestissement de toutes les distributions et ne tiennent pas compte des frais d'acquisition, de rachat, de distribution ou des frais facultatifs, ni de l'impôt sur le revenu payable par tout détenteur de titres, qui auraient pour effet de réduire les rendements. Les fonds communs de placement ne sont pas garantis, leur valeur varie fréquemment et les performances passées peuvent ne pas se reproduire. Les informations présentées ne le sont qu'à titre indicatif. Elles ne constituent pas des conseils financiers, juridiques, comptables, fiscaux, d'investissement ou autres et ne doivent pas être utilisées ou invoquées à cet égard sans l'avis d'un professionnel compétent. Consultez toujours votre conseiller en investissement agréé avant de prendre une décision d'investissement. Traduit avec DeepL.com (version gratuite)

Les performances présentées pour le RP Alternative Global Bond Fund sont celles de la catégorie F du fonds concerné. Les parts de la catégorie F ne comprennent pas de commissions de vente intégrées, ce qui se traduit par une performance supérieure à celle des parts de la catégorie A du fonds. Les comparaisons de performance des indices de référence présentées ont pour but d'illustrer la performance historique du fonds par rapport à celle de l'indice spécifié ou de l'indice de référence du groupe de pairs sur la période indiquée. La comparaison n'est faite qu'à titre d'illustration et n'implique pas de performance future. Il existe diverses différences entre les indices de référence et le fonds qui pourraient affecter la performance et les caractéristiques de risque de chacun, y compris, mais sans s'y limiter, les objectifs d'investissement, la composition, l'exposition sectorielle, géographique et monétaire, ainsi que l'impact des frais sur la performance du fonds par rapport à celle d'un indice ou d'un groupe de référence. Le ratio de Sharpe est une méthode largement utilisée pour mesurer les rendements ajustés au risque d'un investissement. Il est défini comme la différence entre les rendements de l'investissement (c'est-à-dire le fonds) et un rendement sans risque, divisée par l'écart-type des rendements du fonds. Un ratio plus élevé signifie un rendement ajusté au risque plus élevé. Le ratio peut servir d'outil utile pour comparer les rendements des investissements qui tiennent compte du risque historique ou de la volatilité associés à l'investissement. Traduit avec DeepL.com (version gratuite)